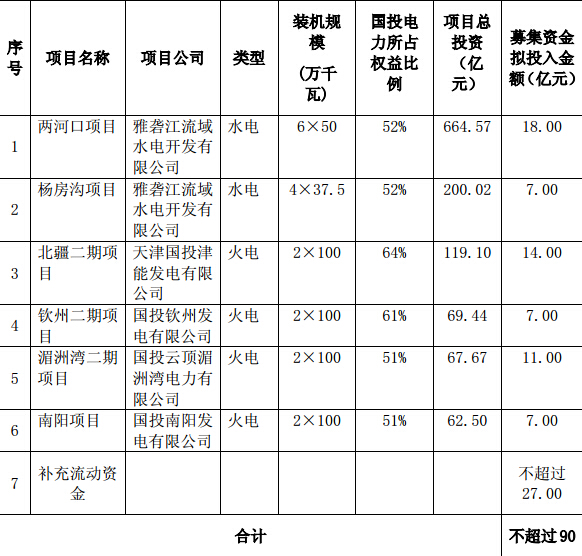

公告显示本次非公开发行的募集资金总额不超过人民币 90 亿元(含 90 亿元),该等募集资金在扣除发行费用后,拟用于与下属控股子公司的股东进行同比例增资, 投资于以下项目:

根据上述可知,两河口水电站工程由雅砻江流域水电开发有限公司负责建设,雅砻江流域水电开发有限公司股权结构为国投电力有限公司占股份52%,四川川投能源股份有限公司占股份48%。国投电力有限公司为国投电力100%持股的全资子公司。

国投电力表示,电力行业属于资金密集型行业。近年来,随着公司发展战略的实施,国投电力资本支出规模逐年上升,资产规模逐步增大,资金需求不断增加。截至2015年6月30日,公司合并报表的资产负债率为75.24%,处于较高水平。为了更好地推动公司稳步、健康、快速发展,提高核心竞争力,国投电力提出本次非公开发行A 股股票申请。

此外,本次非公开发行A股股票将满足公司重点项目的建设资金需求,增强公司资本实力,降低公司财务风险,提升公司盈利能力,有利于公司更好地把握电力行业深化改革和发展的历史机遇,进一步做大做强主营业务,从而以更加优良的业绩回报广大投资者。